ПВХ. Итоги года 2018

Российский рынок поливинилхлорида стал профицитным. Сокращение спроса на изделия из ПВХ со стороны конечного потребителя привело к уменьшению потребления полимера переработчиками. В условиях низкого спроса альтернатива для производителей смолы невелика – либо наращивать объемы экспорта, либо стать более гибкими и бороться за каждого клиента, активно включившись в развитие внутреннего рынка.

4 декабря в Москве при поддержке выставки Interplastica прошла Шестнадцатая международная конференция «ПВХ. Итоги года 2018», которую провела компания INVENTRA (в составе группы CREON).

«Итоги уходящего года, несмотря на ряд позитивных моментов, сложно назвать положительными, как минимум, ввиду того, что потребление ПВХ в нашей стране снижается. Этому есть причины. Основой драйвер потребления продукта – строительный сегмент претерпевает кризис. Рынок профицитен, излишки уходят на экспорт, что в сложившихся реалиях стало логичным решением, т.к. любое производство ставит основной целью извлечение прибыли, – отметил генеральный директор INVENTRA Рафаэль Григорян, приветствуя собравшихся. – Тем не менее возникает вопрос – что дальше? Какие перспективы стоят перед отечественными производителями смолы? Ведь к примеру в Китае планируются ко вводу большие объемы новых мощностей по производству ПВХ, в связи с чем остро встает вопрос конкурентоспособности отечественного полимера. В моем понимании, отечественным производителям сырья нужно активно участвовать в развитии внутреннего рынка, выстраивать его под себя, взаимодействовать с переработчиками».

Объем потребления ПВХ-С снизился к 2018 г. на 13% по сравнению с 2014 г., об этом сообщил генеральный директор «РусВинил» (совместного предприятия «Сибур» и Solvay по производству ПВХ) Гюнтер Надольны. Выступающий объяснил снижение потребления ПВХ-С экономическим спадом в РФ, низкими темпами роста экономики, и, как следствие, стагнацией в строительстве. Также г-н Надольны добавил, что, помимо выхода «РусВинила» на рынок, другие производители ПВХ также увеличили свои мощности, что в итоге привело к рекордным объемам производства – 930 тыс. т в 2018 г.

По прогнозу выступающего, потребление суспензионного поливинилхлорида может вырасти в 2019 г. на 1% по всем сегментам, кроме оконного, упавшего на 30% за прошедшие пять лет. Сегмент сайдинга, панелей и прочих ППИ сократился на 15% вследствие снижения доходов населения, уменьшения частного строительства и затрат домохозяйств на ремонт жилья.

Потребление твердых и мягких пленок, листов, мембран с 2014 г., напротив, выросло на 25% за счет развития спроса и импортозамещения. Сегмент компаундов также увеличился на 18% благодаря импортозамещению, а вот сегмент труб по-прежнему находится в стадии стагнации, объемы потребления ПВХ-труб не превышают 40 тыс. т в год.

Рынок эмульсионного ПВХ менее подвержен колебаниям в потреблении по сравнению с суспензионным ПВХ: -5% против -13% в период 2014-2018 гг. По словам эксперта, импорт материала сократился со 107 тыс. т до 90 тыс. т с выходом «РусВинила» на рынок, мощности которого загружены на 100%. Основной сегмент потребления ПВХ-Э на российском рынке, занимающий 65% от общего количества, – напольные покрытия. Г-н Надольны отметил, что спрос на эмульсионный поливинилхлорид будет постепенно расти на 1-2% ввиду экспорта готовой продукции и постепенного увеличения доходов населения.

Потребление каустической соды ежегодно растет на 2-3%. Причиной стабильного роста потребления г-н Надольны назвал экспортную ориентированность клиентов жидкой каустической соды, а также активное импортозамещение.

Некоторые производители, по словам эксперта, начали впервые экспортировать в Турцию, Украину, Польшу, Чехию и Словакию. В 2018 г. загрузка мощностей была максимальной. Потребление в 2019 г. также возрастет на 4% за счет роста в целлюлозно-бумажном сегменте и возвращению спроса в металлургической промышленности, притом производство останется примерно на уровне текущего года, ожидается разгрузка мощностей на уровне выше 90%.

Директор департамента аналитики группы CREON Лола Огрель отметила, что более низкие цены могли бы стимулировать развитие рынка суспензионного ПВХ. Есть примеры прошлого года, когда цены на ПВХ падали, и рынок рос. В этом году цены выросли, и рынок снова упал. Г-н Надольны добавил: «Мы уже снижаем цены, но все прекрасно понимают, что за этим стоят экономические расчеты. Цены на этилен выросли на 40%, к примеру, а мы используем именно его в качестве одного из видов сырья».

Генеральный директор группы CREON Санджар Тургунов поинтересовался, реально ли работать по схеме экспорт-плюс, если сейчас весь российский рынок ПВХ работает по схеме импорт-минус? Выступающий ответил: «Что такое высокая или низкая цена? Я думаю, все согласятся, что все определяет рынок. Если говорить про цены, то мы идем по пути ежемесячного просмотра тех цен, которые предлагаем потребителю. Мы понимаем, что на рынке профицит, и если говорить про российские цены и сравнивать их с мировыми, становится понятно, что нет премиума, который мы могли бы добавлять к российским ценам. Такой ситуация была два года назад, но сейчас она уже иная, и вряд ли будет аналогичной в следующем году. Если говорить про экспорт, то отмечу, что на фоне ослабленного рубля наш экспортный потенциал неплох. Мы строим планы с учетом текущего состояния рынка и экономической целесообразности решений. Не стоит ожидать, что сегодня мы скажем, что готовы работать по той или иной схеме».

На вопрос о том, почему компания сейчас развивает направление ПВХ-труб, г-н Надольны ответил, что у этого рынка есть большие перспективы: «Конечно, сейчас трубный сегмент слабо развит по сравнению с тем, что есть на других рынках. Я считаю, что для водопроводно-канализационной инфраструктуры у ПВХ-труб есть явное преимущество, но государственные организации крайне медленно переходят на их применение по той причине, что существующие стандарты либо не достаточно хороши, либо их просто нет. Если вы обращаетесь в водоснабжающие структуры с предложением поставлять трубы из ПВХ, там начинают спрашивать, что это вообще такое. Главный вывод – люди, принимающие решения, хотели бы видеть определенный стандарт, который можно применять, не возлагая на себя дополнительную ответственность. Поэтому мы решили развивать это направление и обратились в Минстрой с просьбой включить данный норматив в планы по разработке документации на следующий год. Ежегодный объем по оконным профилям – 200-300 тыс. т, и в России, я думаю, по трубам объем должен быть как минимум 150 тыс. т, то есть в три раза больше, чем есть в настоящий момент. Очевидно, что у рынка есть потенциал развития».

По прогнозу Гюнтера Надольны, экспорт ПВХ будет расти на 3-5% ежегодно, но это немного. Рыночная ситуация несильно изменится по сравнению с текущим годом – небольшой прирост будет, но это произойдет вследствие увеличения роста мощностей.

Рынок сайдинга в России упал на 14% в 2018 г., об этом рассказал генеральный директор «Файнбер» Олег Мельников. Выступающий сообщил, что емкость российского рынка ПВХ тоже снизилась на 4% с 793 тыс. т в 2017 г. до 762 тыс. т в 2018 г. Лидером на российском рынке сайдинга по-прежнему остается компания «Файнбер», занимающая 30% рынка, на втором месте – Docke с долей 25%, на третьем – «Альта-Профиль» (19%), у компании Grand Line – 11% на рынке, VinylOn и Nordside занимают 4% и 3% соответственно, а оставшиеся 3% распределяются между небольшими игроками.

Динамика развития подоконников «Файнбер» показала положительный тренд, рост составил ориентировочно 12% в 2018 г. Основные игроки, занимающие лидирующие позиции на российском рынке подоконников: «Файнбер» (15%), «Витраж» (13%), «Мастер пласт» и «БФК» (по 9% на каждую компанию). Производство стеновых панелей компании также увеличилось на 15%, таким образом, процентное соотношение основных игроков на российском рынке таково: 18% – «Файнбер», 10% – «Век», 9% – «Олимпия», 5% – «Кронапласт» и 58% – другие игроки.

По словам г-на Мельникова, структура потребления ПВХ на рынке строительных материалов теперь выглядит следующим образом: 57% – профили, 15% – кабельные пластикаты, 12% – пленки, листы, мембраны, 11% – трубы и фитинги и 5% – прочие материалы. Эксперт сообщил, что общая емкость рынка российского рынка ППИ в 2018 г. - 216 тыс. т, что составляет 28% от общего рынка потребления ПВХ в России.

Выступающий добавил, что экспорт ПВХ-С в будущем году останется на том же уровне, что и сейчас – 160 тыс. т/г, а импорт, в свою очередь, возрастет с 30 тыс. т/г до 50 тыс. т/г. Сравнивая цены на ПВХ по российским производителям, эксперт отметил, что в октябре рынок показал небольшой спад, и они варьируются в пределах 74-75 тыс. руб./т на базисе СРТ Москва.

Г-н Мельников также сконцентрировал внимание на том, что российские производители ПВХ регулируют цены на свою продукцию таким образом, что переработчикам ПВХ в России становится сложно рассчитывать на прибыльность своих бизнесов: «Не стоит забывать о Китае, который планирует за следующие два года добавить суммарные мощности в 4.75 млн т/г к уже имеющимся объемам производства ПВХ, за 2018 г. введены в эксплуатацию три завода по ацетиленовому ПВХ общей мощностью 350 тыс. т/г, в декабре планируется запустить еще три предприятия объемом 450 тыс. т/г. В 2019 г. планируется запустить 11 новых ацетиленовых и этиленовых ПВХ-предприятий, что повлияет на увеличение объемов производства на 2.15 млн т/г, из которых 1.2 млн т/г – ацетиленовый ПВХ, 950 тыс. т/г – этиленовый. К 2020 г. планируется построить три новых предприятия по производству ацетиленового ПВХ объемом 1.4 млн т/г и один производственный комплекс этиленового ПВХ объемом 400 тыс. т/г. Данные планы по вводу мощностей неизбежно повлекут за собой экспансию сырья из Китая.

Переработчики России, как ближайшие соседи, имеющие минимальное логистическое плечо через Казахстан, гарантированно будут потенциально заинтересованными покупателями дешевого китайского сырья. Как себя почувствуют российские производители ПВХ в этом случае? – поинтересовался Олег Мельников.

Санджар Тургунов добавил к выступлению г-на Мельникова, что цены на ПВХ волатильны, а цены на сайдинг стабильно низкие, и это означает одно – пиковые значения по ПВХ держатся два-три месяца, в этот момент компании неплохо зарабатывают, а потом полгода идут на спад. В чем же проблема? Олег Мельников ответил, что с учетом ярко выраженной сезонности продаж по сайдингу, летние доходы сравнимы с убытками зимних периодов, при этом доходность бизнеса с каждым годом падает, т.к. производители не имеют возможности повысить отпускные цены на ГП и сконцентрированы на удержании своих позиций на рынке любым путем в сложное и экономически нестабильное для экономики страны время.

Директор Межрегионального института окна Александра Куренкова отметила, что основной рынок для производителей ПВХ сегодня – новостройки, и не секрет, что строится он на деньгах поставщиков материалов. В этой связи возникает вопрос про ужесточение мер безопасности, которые могут коснуться большой доли выпускаемых продуктов – есть ли ощущения, что произошли некоторые изменения на рынке в этой связи? Г-н Мельников сообщил, что однозначно чувствуется общее снижение объемов строительного рынка в РФ, и вопросы связанные с ужесточением мер безопасности применяемые к материалам, стоят менее остро по сравнению со снижением покупательской способности.

Генеральный директор компании «Адитим» Георгий Солдатов присоединился к диалогу: «Недавно в Китае взорвался завод на 400 тыс. т, это грозит тем, что сейчас начнутся повальные проверки многих других заводов. На нашем рынке это скажется отрицательно. Также в Китае подорожает и этилен, но мы можем привезти в кредит продукцию из Китая без предоплаты. За 15 дней, включая таможенные процедуры, я могу привезти ПВХ, но я прекрасно понимаю, что как только что-либо приезжает в Россию, появляется таможенная статистика. Как только это происходит, и объемы достигают угрожающего числа, учитывая себестоимость, которая есть у производителей в РФ, цена может резко упасть. Четыре наших производителя смотрят одни и те же ценовые источники, конечно, гибкость цен велика, все реагируют на текущую обстановку».

Рафаэль Григорян поинтересовался у производителей ПВХ, как они оценивают возможную угрозу для рынка со стороны китайских поставщиков? Директор департамента полимеров «Башхим» Валентина Сканцева ответила: «Рынок Китая очень крупный и активно развивается. Нельзя отрицать, что китайские производители – важные игроки на мировом рынке ПВХ и конкуренты России в этом вопросе».

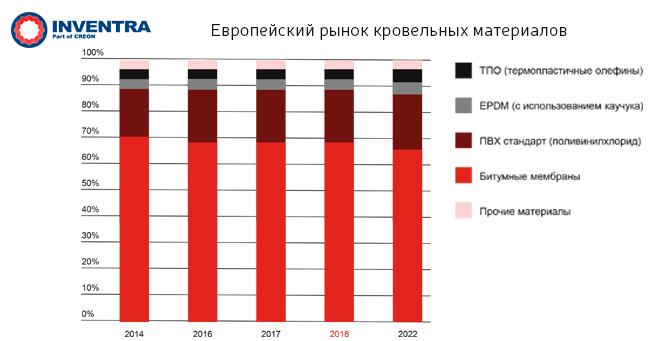

Производственные мощности российского рынка полимерных мембран составляют около 49 млн кв.м, в то время как продажи составляют порядка 20 млн кв.м, такие данные сообщил операционный директор бизнес-направления «Полимерные мембраны и PIR» компании «Технониколь» Евгений Спиряков.

По словам выступающего, развитие российского рынка полимерных мембран отстает от европейского на десять лет. Среди факторов, тормозящих развитие, г-н Спиряков выделил: устаревшие строительные нормы, отсутствие сырьевой базы и гармонизации с европейскими стандартами, ввозные и вывозные пошлины и низкий уровень квалификации подрядчиков. Самые распространенные причины выхода кровель из строя эксперт разделил на четыре группы: 45% – ошибки при проведении кровельных работ, 34% – ошибки при проектировании, 14% – некачественные и недолговечные кровельные материалы, 7% – повреждения кровель во время строительства.

К основным драйверам роста рынка выступающий относит подземное и коттеджное строительство, реконструкцию промышленных зданий, архитектурные решения и системный подход. По прогнозам компании, именно это обеспечит в ближайшие годы рост доли полимерных мембран на рынке плоских кровель до 25%.

Динамика отгрузок ПВХ-сырья производителям профильных систем для светопрозрачной конструкции показывает отрицательную тенденцию уже в течение прошедших пяти лет. В 2017 г. поставщиками сырья было отгружено около 242 тыс. т суспензионного ПВХ на профиль и 690 тыс. т ПВХ для других строительных нужд, об этом сообщил генеральный директор Союза производителей полимерных профилей для светопрозрачных конструкций Сергей Русин.

Объем рынка ПВХ-конструкций в период с 2012 г. также упал на 48%, составив около 30 млн кв.м. Говоря о ценах, выступающий отметил, что средняя стоимость ПВХ сырья за 1 т выросла в период 2012-2017 гг. в 2.3 раза. Средняя цена за 1 кв.м условного ПВХ окна в 2018 г. в среднем по России составляла 5.5 тыс. руб. без учета монтажа. Цены на ПВХ сырье уже в конце 2014 г. взлетели и удерживали тренд на повышение практически до конца 2015 г. Такая ценовая тенденция, по словам эксперта, ярко показывает, что на рынке ПВХ-конструкций присутствует жесточайшая конкуренция, которая не позволяет скорректировать цены в зависимости от их роста на ПВХ-сырье. Производители ПВХ-профиля частично, а где-то и полностью берут на себя поднятие цен. С 2012 г. объем рынка ПВХ-профиля уменьшился на половину, и, по прогнозу выступающего, к концу 2018 г. падение составит около 5% или более.

Георгий Солдатов представил доклад о термостабилизаторах для ПВХ. Эксперт сообщил, что при возникновении трудностей и задержке процесса термодеструкции ПВХ необходимо удалить источник пиролиза в поливинилхлориде (хлористый аллил и ненасыщенные связи), а также все вещества, катализирующие термодеструкцию (хлорид водорода). Следовательно, выбранный термостабилизатор должен обладать следующими функциями: быстро абсорбировать HCl и замедлить свое автокаталическое действие; формировать насыщенную полимерную цепь с добавлением двойных связей, существующих в ПВХ; замедлить процесс окисления и ускорить образование полиеновой последовательности; иметь сродство к ПВХ и не являться токсичным; не взаимодействовать с аддитивами (пластификаторы и наполнители).

По мнению выступающего, применяемые в настоящий момент термостабилизаторы не могут полностью удовлетворить вышеуказанные требования, таким образом, в процессе использования его необходимо комбинировать с другими агентами, чтобы удовлетворить требования стабильности при выборе различных свойств термостабилизаторов. Иногда его нужно комбинировать с антиоксадантами, светостабилизаторами и другими аддитивами с целью снижения возможности окислительного старения. Во многом выбор стабилизатора CaZn/Pb обусловлен следующими факторами: цена, возможность переработки (техническая оснащенность с учетом разного окна переработки), маркетинговая стратегия. С учетом того, что цены на свинец упали, выступающий добавил, что каждому производителю в целях наибольшей эффективности хорошо бы иметь протестированную рецептуру со свинцовым стабилизатором и стабилизатором кальций-цинк.

Александра Куренкова представила доклад о современном качестве ПВХ профиля и вопросах эксплуатации окон, сообщив, что с введением новых требований к энергоэффективности (изменение № 1 к СП 50.13330.2012) возрастают требования к теплозащите, а значит к профильной системе – ее ширине, количеству камер, типу и толщине армирования.

Главными тенденциями рынка ПВХ профилей эксперт назвала вступивший в силу с января 2018 г. ГОСТ 30673-2013 о толщине стенки ПВХ профиля класса «А» – не менее 2.8 мм (было 2.7 мм), класса «Б» – не менее 2.3 мм (было 2.2 мм). Г-жа Куренкова также добавила, что сочетание различных по составу видов ПВХ профилей требует подбора армирующих профилей, комплектации фурнитуры и уплотнителей. Среди последствий увеличения ширины профиля ПВХ докладчик выделила более высокие требования к армированию (конфигурация, толщина, уменьшение шага крепления), влияние момента инерции не только по оси X, но и по оси Y, систему крепления импоста и изменение схемы расстекловки.

Среди основных проблем ПВХ окон докладчик выделила сочетание тонкостенного ПВХ профиля с тонкостенным армированием, «проседание» створки, применение ТРЕ уплотнителя в северных районах строительства, большее количество точек прижима фурнитуры, «выдавливание» профиля монтажной пеной при ее вторичном расширении и жесткую привязку к монтажу. По прогнозу на будущий год, увеличится тоннаж профиля ПВХ при том же километраже; пройдут увеличения толщины усилительного вкладыша и усложнится его конфигурация; увеличится доля И-стекла в стеклопакетах, а также количество точек прижима в оконных приборах; в уплотнителях возрастет доля EPDM (этилен-пропиленовый каучук) и снизится доля ТРЕ.

Технический директор «Вестпласт» Олег Барашков рассказал аудитории конференции о тенденциях на рынке кабельных пластикатов, отметив, что мировое производство кабельных изделий, начиная с 2013 г., ежегодно росло на 3.3% и в 2017 г. и составило всего 18 млн т (низковольтные кабели и провода, силовые медные и алюминиевые кабели, кабели связи наружной и внутренней установок и обмоточные провода). Объем российского рынка пластикатов, по словам выступающего, составляет 160 тыс. т, из которых 40 тыс. т – пластикаты с пониженной пожароопасностью.

Помимо этого, г-н Барашков отметил резкие изменения цен на медь, которые еще в июне 2014 г. были на минимальном уровне – 234 тыс. руб./т, а в 2018 г. стали приближаться к отметке 400 тыс. руб./т.